13.12.2016, 09:05

Поверхностный анализ газового гиганта.

Ранее писал пост “Стоит ли покупать динозавра?”

Мой прогноз что акции подорожают до 150-160 осуществился. Во многом это из-за общего позитива на рынке, а Газпром ключевая индексная фишка.

Потом, в индексном обзоре, я писал что жду, что теперь Газпром подорожает до 170-180 рублей.

Рассмотрю только позитивные стороны.

Так как негативные, от коррупции до неэффективности, от сланцевого или катарского газа до Украины, неудачные вложение в Штокман и Южный поток, на устах у всех, то что тогда о них говорить? Цена учитывает все ))

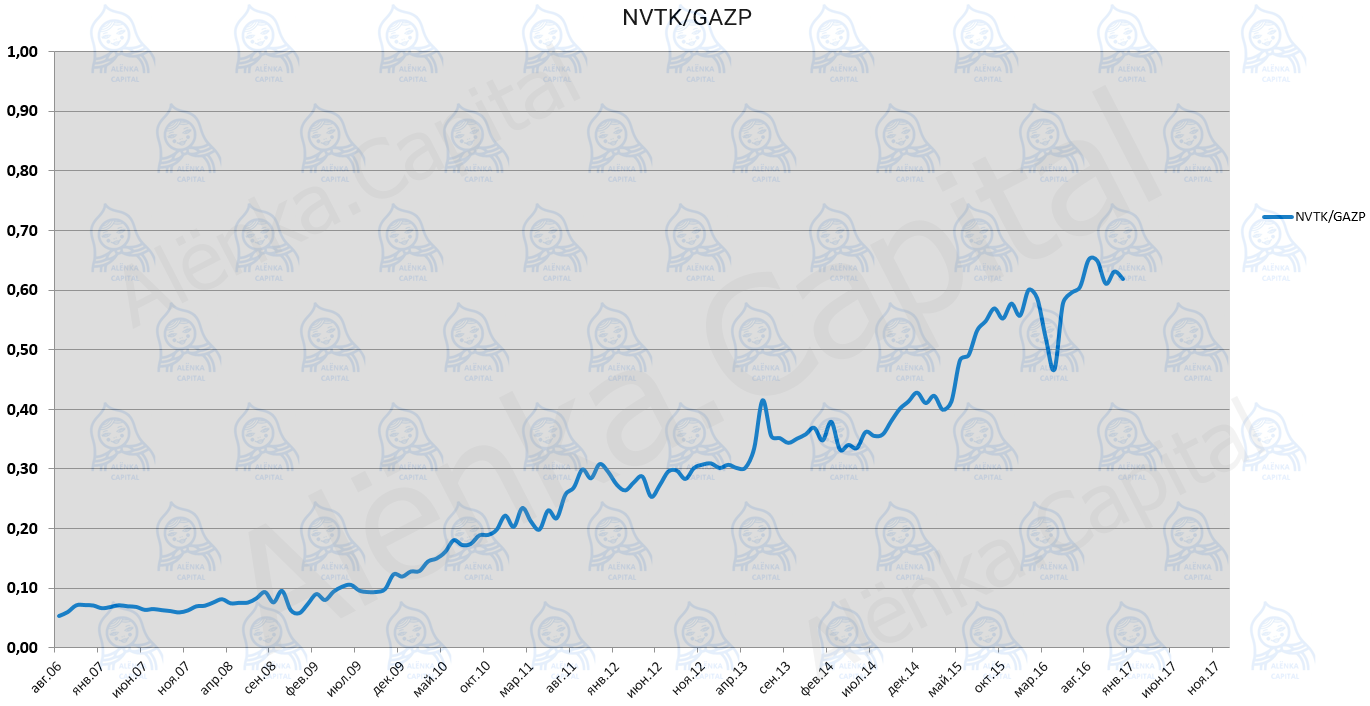

Насколько ужасно отстал Газпром, показывает как его догоняет маленький НоваТЭК.

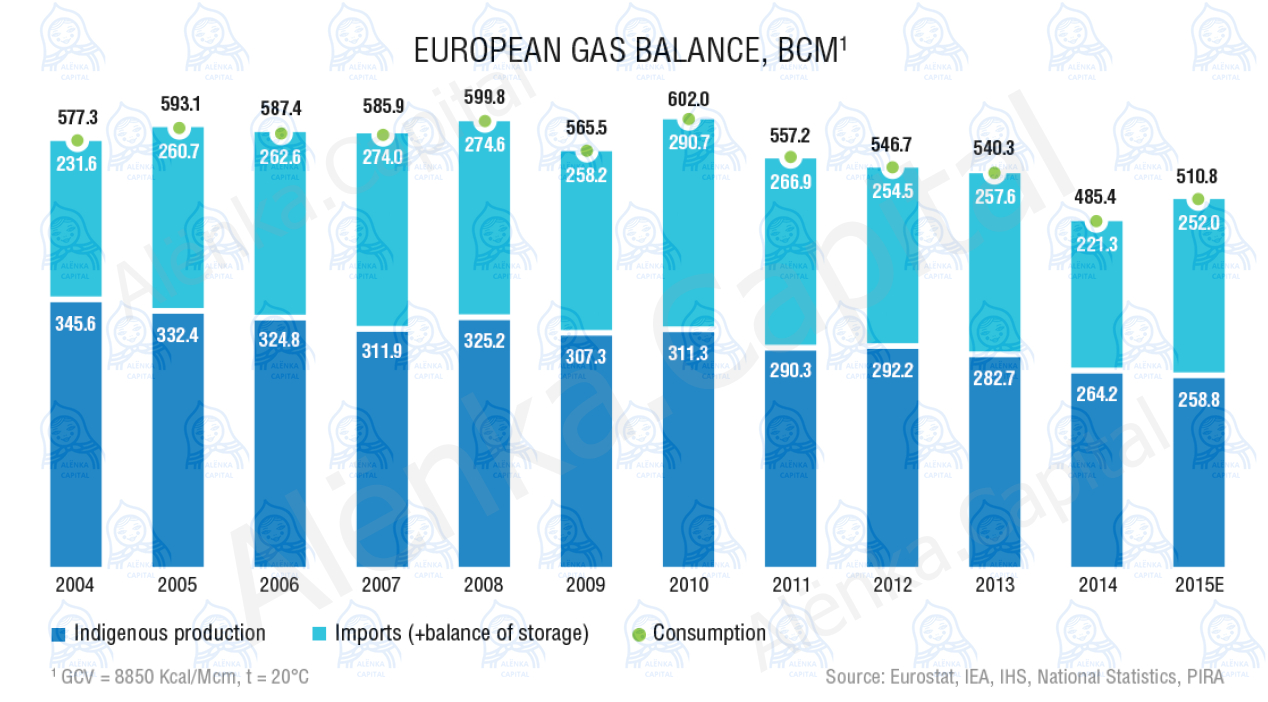

Во-первых газ перспективен, а на основном европейском рынке наблюдается резкое падение добычи (об этом СМИ не пишут, уже приводил данные по добыче в Северном море).

Надеюсь отрезвление от внезапной экспансии возобновляемой электроэнергетики уже у всех.

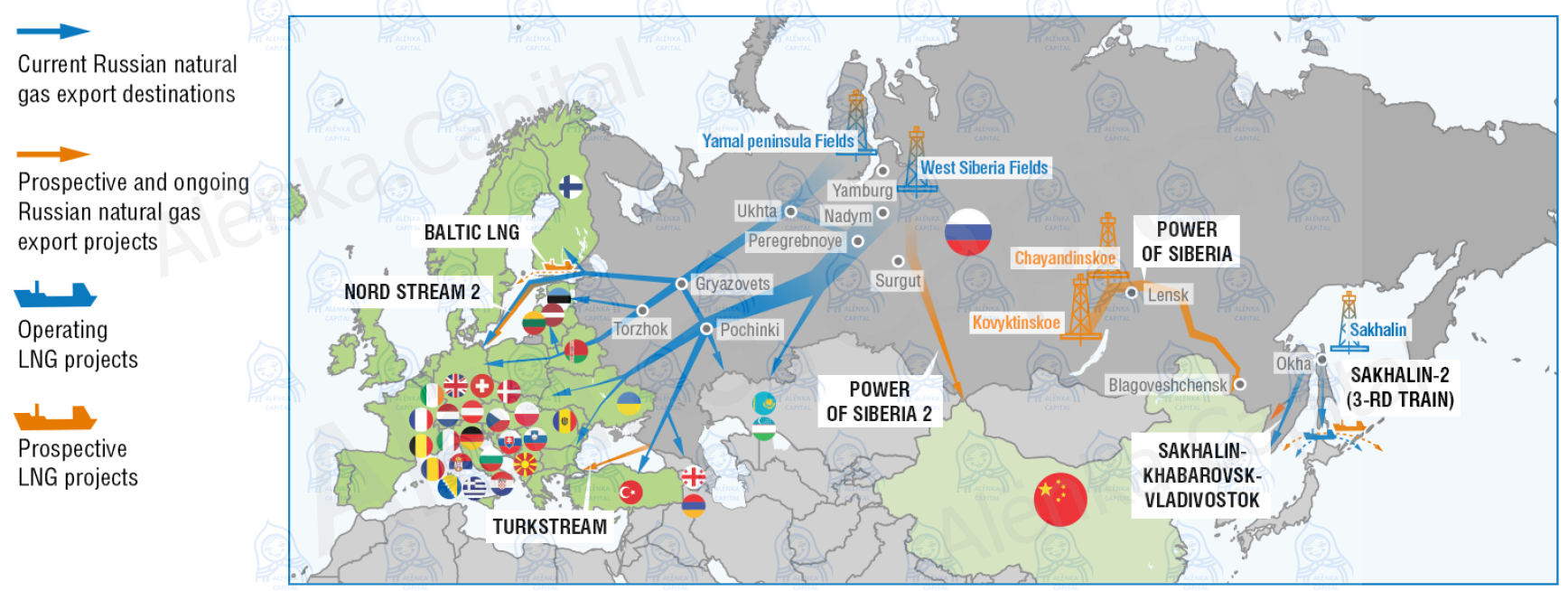

Во-вторых, очень важно понимать, что хотя ЕС это ключевой экспортный рынок, но есть еще СНГ, Турция, строятся трубы в Китай, сжиженный газ идет в Японию, ну и самое главное основные объемы внутри страны.

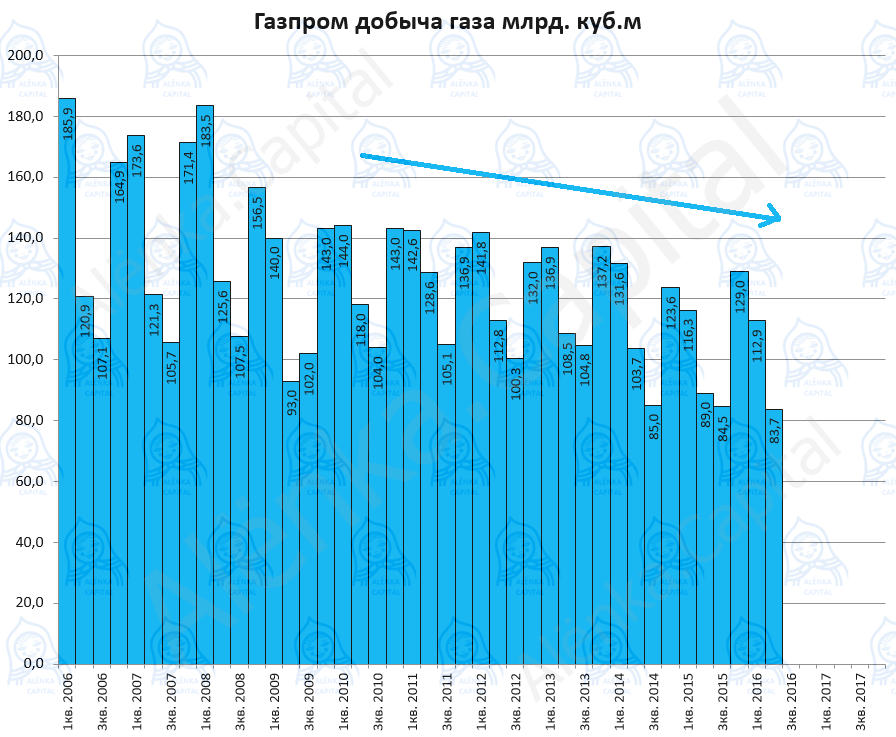

И если экспорт в Европу бьет рекорды, то из-за экономического спада, более успешных действий российских конкурентов и украинского фактора произошло падение добычи газа Газпромом. Теперь ожидается рост добычи.

В третьих, хотя 2019 год далеко, но все же это вполне обозримые инвестиционные горизонты.

У компании огромная амбициозная инвестиционная программа. Ежегодный капекс 1 трлн. рублей. Основные траты это транспортные проекты.

Северный поток-2 55 млрд. куб. м. ямальского газа, достройка в 2019.

Турецкий поток 31,5 млрд. куб. м. газа в обход Украины, достройка в 2019.

Для снабжения этих мега-проектов будет построена вторая ветка Бованенково-Ухта-Торжок на 57,5 млрд. куб. м. к 2019

Сила Сибири 60 млрд. куб. м . иркутского и якутского газа в Китай, достройка в 2018.

Сила Сибири 2 30 млрд. куб. м ., проект пока в планах.

Сахалин-2 3-я очередь, СПГ на 5,4 млн. тонн , достройка в 2021.

Итак, ключевые проекты будут готовы в 2019. Наверное для кого-то это запредельные сроки, так как в 2019 газ возможно отменят в связи с массовым переходом на солнечную энергию.

А если не отменят? Эффект от роста продаж, от скачка свободного денежного потока, трудно переоценить. Готов спорить на ящик коньяка, акции Газпрома (+дивиденды) обгонят ОФЗ за 4 года.

Все это накладывается на общую недооценку компании.

EV/EBITDA =3,4

P/E = 5,1

долг/EBITDA = 1,1

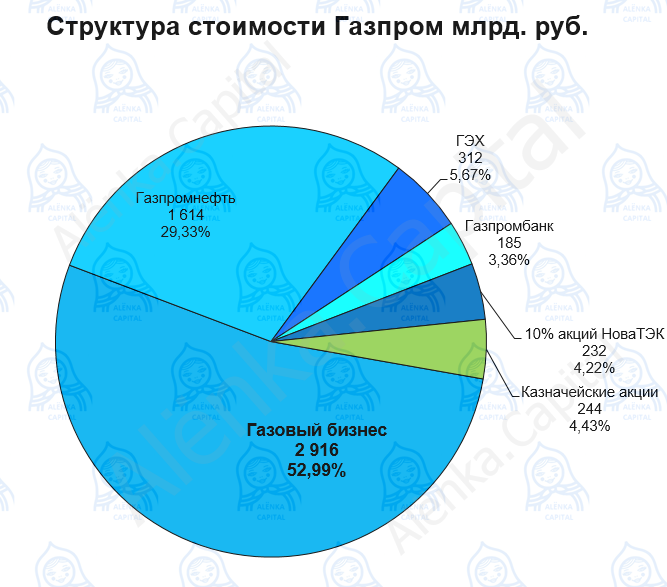

Что меня особенно заинтересовало. “Части” Газпрома подорожали и уже занимают половину стоимости, затмевая газовый бизнес.

То есть, если бы у менеджмента была соответствующая мотивация, рост капитализации был бы легко достижим.